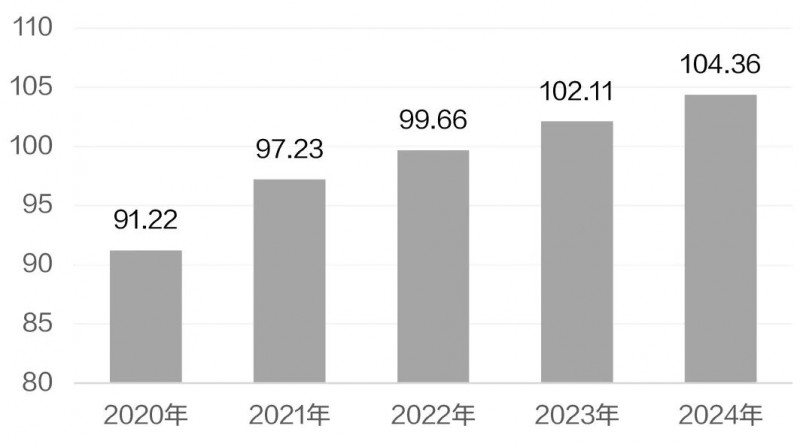

全球石油需求(百万桶/日)

2023国际油价起伏,主要因素的影响未达预期

2023年初,机构普遍预测,世界主要经济体将陷入经济衰退,并将伴随高通货膨胀和高强度的货币紧缩。受此悲观氛围影响,业界预计国际油价将出现较大幅度的下跌。事实也是如此。2023年,布伦特原油期货均价82.05美元/桶,比2022年下跌16.4美元/桶,跌幅16.66%;年末收于77.08美元/桶,比2022年末下跌10.28%;年内最高收于95.35美元/桶,最低收于70.06美元/桶,振荡幅度29.44%。2023年,WTI原油期货均价77.63美元/桶,比2022年下跌16.62美元/桶,跌幅17.63%;年末收于71.33美元/桶,比2022年末下跌11.13%;年内最高收于95.03美元/桶,最低收于63.64美元/桶,振荡幅度39.11%。2023年是2014年以来国际油价运行最为稳定的年份,布伦特油价和WTI油价的振荡幅度均最小。

总体来看,2023年,国际油价呈现出先下跌、后上涨、再下跌的走势,可划分为三个阶段。一是7月前的震荡下行。受世界经济增速放缓和货币政策紧缩持续的强烈预期的影响较为深刻,布伦特油价和WTI油价均创出俄乌冲突爆发以来的最低点。二是7到9月的快速攀升。受欧佩克+延长减产期限(包括沙特自愿额外减产100万桶/日)、欧美等主要西方经济体通货膨胀率持续走低和美国商业原油库存持续下降等因素影响,国际油价持续上行,在9月28日达到年内最高点。三是10月之后的快速下跌。虽然巴以冲突对国际油价造成了短暂影响,但是随着通货膨胀率进一步下降到4%以下,市场参与者的关注点普遍转向美联储何时结束加息进程以及西方主要经济体货币紧缩政策累积效应的显现,市场观望情绪加重,交易活跃度降低,国际油价进入下行通道。

与年初的预测和市场氛围对比,2023年国际油价的运行可以概括为“三个未达预期”。

首先,经济衰退对油价的影响未达预期。2023年初,欧美等主要经济体将陷入经济衰退的预期成为影响国际油价的重要因素,业界普遍预期国际原油市场需求疲软,供需失衡。而欧佩克2023年12月发布的报告预测,2023年全球原油需求增长246万桶/日,达到1.02亿桶/日,超过新冠疫情前(2019年)的9796万桶/日,创历史新高。2023年,全球原油需求增长2.47%,如不考虑2021年和2022年的恢复性增长,增长幅度为21世纪以来的第三高。国际能源署(IEA)的数据显示,2023年全球原油需求增长230万桶/日,达到1.017万桶/日,创历史新高。

其次,货币政策对油价的影响未达预期。鉴于2022年欧美等主要经济体出现了高通货膨胀,2023年实施紧缩货币政策并持续加息成为其央行的必然选择,这将降低国际油价中包含的金融溢价。从实际情况看,WTI原油期货交易与美联储连续加息的相关性较强,2023年其成交量较2022年萎缩3.72%,成交额下降3.04%;而布伦特原油期货交易与美联储连续加息没有相关性,其成交量较2022年增长18.14%,成交额上升17.38%。

最后,地缘政治对油价的影响未达预期。一方面,西方国家针对俄罗斯石油和石油产品出口制定了限价销售措施,但俄罗斯原来面向欧洲出口的原油快速找到了新的市场,为乌拉尔原油建立了新的市场价格体系,其与布伦特的价差由2023年初的约30美元/桶下降到年末的约18美元/桶,更是在9月末一度缩小至约14美元/桶。另一方面,2023年10月爆发的巴以冲突,以及年末也门胡塞武装的行动引发红海局势紧张,仅对国际油价产生了短期影响,没有改变国际油价的下行趋势。

2024影响因素复杂,国际油价走势不确定性增强

目前,各国际机构和投行普遍预测,2024年国际石油市场供需关系将更加宽松,并下调了油价预期。美国华尔街五大银行预计,在没有重大供应中断的情况下,2024年布伦特油价的中值为85美元/桶。其中,花旗银行预计均价为75美元/桶,摩根大通预计为83美元/桶,摩根士丹利预计为85美元/桶,美国银行预计为90美元/桶,高盛预计在70—90美元/桶之间。路透社在2023年最后一周对34名分析师和经济学家进行的调查显示,他们均下调了2024年油价预期,WTI油价预期平均为78.84美元/桶,布伦特油价预期平均为82.56美元/桶,其中仅有1人预计布伦特油价将高于90美元/桶。

需要注意的是,各机构对油价的预测是动态的,它们将根据市场的变化对原来的预测进行相应调整。因此,我们需对2024年国际原油市场可能出现的变化保持警惕,并制定好相应的措施。

综合来看,2024年国际原油市场面临五个方面的不确定性。

一是欧佩克+减产是否已成“强弩之末”。无论是欧佩克还是欧佩克+,都是为了维护自身利益而成立的。但是,其成员国的经济发展差别较大,财政收入对油价的需求和经济社会运行对油价的承受能力也各不相同。根据国际货币基金组织的数据,就维持国内财政平衡而言,伊朗需要油价超过300美元/桶,阿联酋则只需41美元/桶,预计欧佩克+成员国2024年所需油价平均约为96美元/桶,高于当前油价和2024年油价预期。就维持国际收支平衡而言,哈萨克斯坦所需油价为88美元/桶,阿联酋则只需32.6美元/桶。如何平衡成员国之间的油价诉求,是欧佩克+面临的突出矛盾。沙特自愿减产和俄罗斯所面临的严峻制裁形势,是欧佩克+现行减产机制得以有效运行的重要基础。但是,出于对持续减产的不满,安哥拉已经退出欧佩克。预计2024年欧佩克+机制的不稳定性将因非欧佩克+产油国的增产而增强。

二是非欧佩克+产油国增产是否强劲。从近期国际石油市场来看,欧佩克已经自我定位为供需平衡者,试图根据非欧佩克产油国的产量状况调整其成员国的产量配额,以实现可接受的油价。因此,非欧佩克产油国不断挤占欧佩克的市场份额。对于2024年全球原油需求,IEA预测将增加110万桶/日,咨询公司阿格斯预计将增加150万桶/日,欧佩克预计将增加225万桶/日。美国是国际原油市场最大的变数。美国能源信息署(EIA)预计,美国2024年原油产量将为1311万桶/日,比2023年增加18万桶/日。欧佩克预计,2024年非欧佩克产油国产量将增加137万桶/日,低于2023年的增量178万桶/日。非欧佩克产油国的实际增产情况将在很大程度上决定欧佩克+的产量政策。

三是美联储何时进入降息周期。国际油价中包含的金融溢价与美元货币政策相关。但不可忽视的是,中国、印度等新兴市场的实体企业和机构参与国际原油期货交易的活跃度呈上升态势,货币政策则具有相对独立性。这是布伦特原油期货交易量未受到美联储紧缩货币政策的明显影响,在2023年大幅增长的重要原因。目前,市场对美国开启降息进程的预期正在增强,但何时开始降息还有待观察。降息将有利于提升原油期货交易的活跃度和金融溢价。在降息情况下,供需基本面的任何正面变化都可能被期货市场所放大,而任何负面变化都可能被忽略。

四是地缘政治环境越来越诡谲多变。俄乌冲突还没有结束的迹象,巴以冲突仍然具有较大的外溢风险,美国等西方多个国家进入大选之年,其对外政策或将发生变化。这些因素将增加国际地缘政治环境突变的风险,地缘政治环境变化将在多大程度上、多长时间内影响国际原油供应和海上运输安全,值得关注。

五是能源转型的冲击及应对。《联合国气候变化框架公约》第28次缔约方大会提出,以公正、有序和公平的方式,推进能源系统向脱离化石燃料的方向转型。与此同时,向新能源快速转型的欧洲国际石油公司在2023年出现了回归油气主业的迹象,欧盟和美国则加大了对新能源产业补贴的政策力度。2024年,各国政府以及国际石油公司如何处理能源的经济性、安全性、可持续性三者之间的关系,将对国际石油市场供需平衡产生重大影响。